草甘膦原药价格持续飙升。

截至3月30日,国内草甘膦报价31,812元/吨,较去年低位20,300元/吨上涨了56.71%。

从市场周期来看,草甘膦价格在2018年下半年开始下滑,经过持续的库存消化之后,2020年上半年低位盘整,目前已经进入新一轮上行周期。

另外有消息称国内草甘膦生产商订单大多数已经排到2021年6月底,整体销售压力不大。竞品草铵膦的价格维持在高位,这也会推动草甘膦价格进一步上涨。

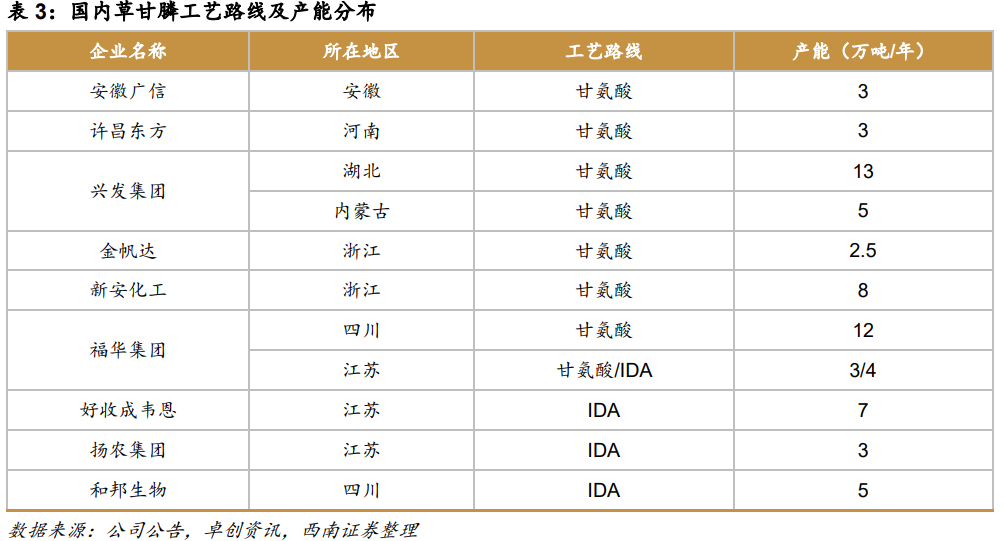

那么,草甘膦龙头企业是哪家呢?目前来看是兴发集团,公司现有草甘膦产能18万吨,国内排名第一。

虽然江山股份(产能7万吨)拟重组并购福华通达(产能12万吨)全部股权,两者合计草甘膦产能将达到19万吨,超越兴发集团。

但重组并购不能简单理解为1+1=2,这需要企业之间相互磨合之后才能达到规模效应的效果。

就拿前段时间的天山股份来说,重组后水泥产能将超越海螺水泥,但其盈利能力跟后者相比还有非常大的差距。

因此,在草甘膦赛道上,兴发集团仍有望持续领跑。

01

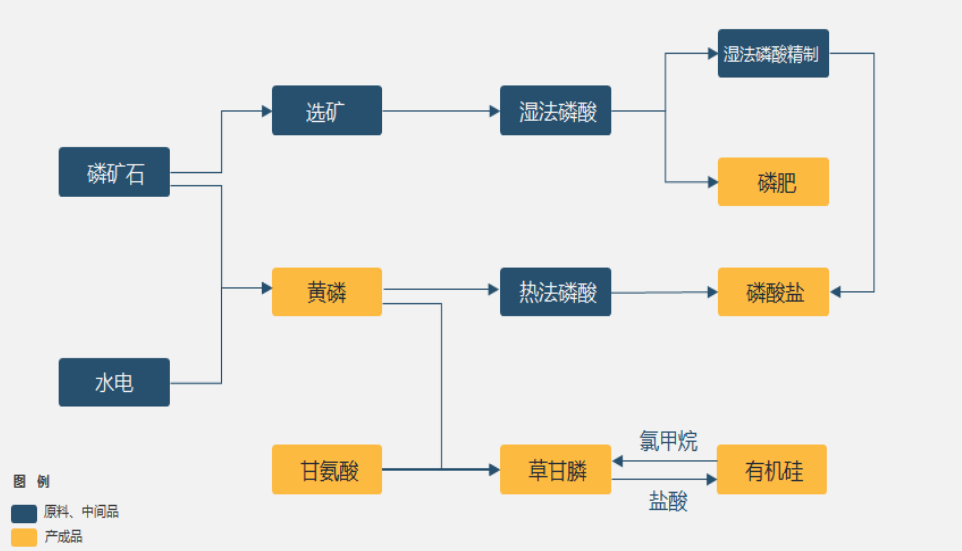

兴发集团是国内磷化工行业龙头企业,主营产品包括磷矿石、黄磷及精细磷酸盐、磷肥、草甘膦、有机硅、湿电子化学品等。

磷矿石是磷化工的基础,拥有上游资源优势的企业将会获得更强的市场竞争力。

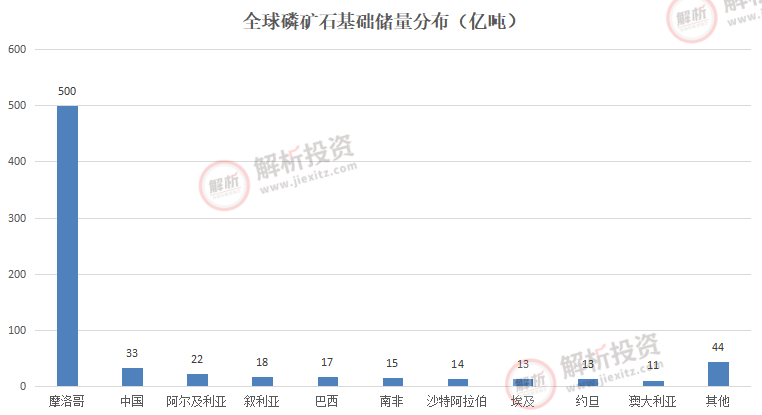

目前全球探明磷矿石基础储量仅有700亿吨,其中摩洛哥储量为500亿吨,占了70%以上。我国磷矿石基础储量33亿吨,排名世界第二。

相对其他资源来说,磷矿石储量非常少,这便令其显得更加珍贵。如果持续过渡开采的话,磷矿石资源可能会在未来30~100年枯竭。

就拿我国举例来看,我国是世界磷矿石第一大产国,2020年产量为9,332.4万吨,在全球占比45.8%。按照这个开采速度的话,我国磷矿石基础储量也仅够开采30多年。

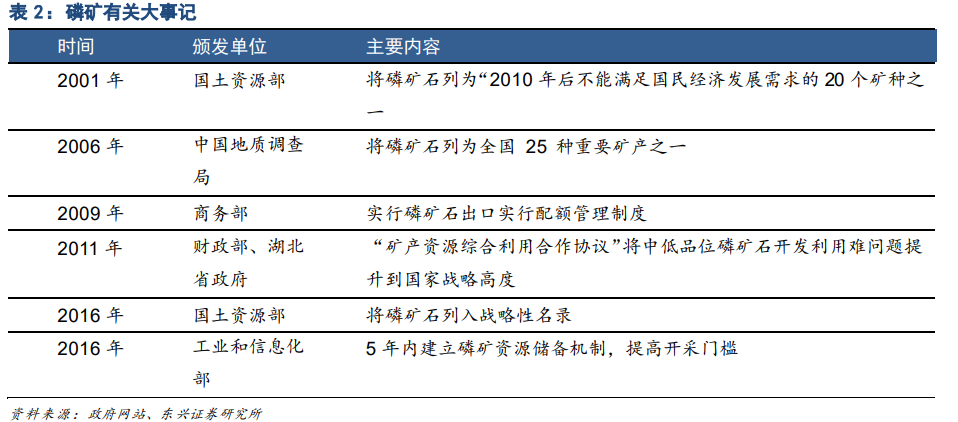

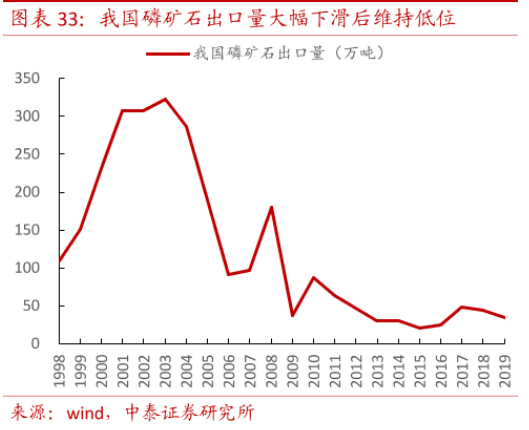

当然了,我国也是非常重视磷矿资源的战略价值,从2001年开始取消磷矿石出口退税,2009年开始实施磷矿石出口配额制度,2016年将磷矿列入战略性矿产目录。

所以我们会看到,我国磷矿石出口量在2001年前后见顶,在2009年之后持续维持在低位,到2019年出口量已经不足50万吨。

我国的磷矿资源主要集中在湖北、贵州、云南、四川四个省份,合计保有储量超过全国保有储量80%以上。

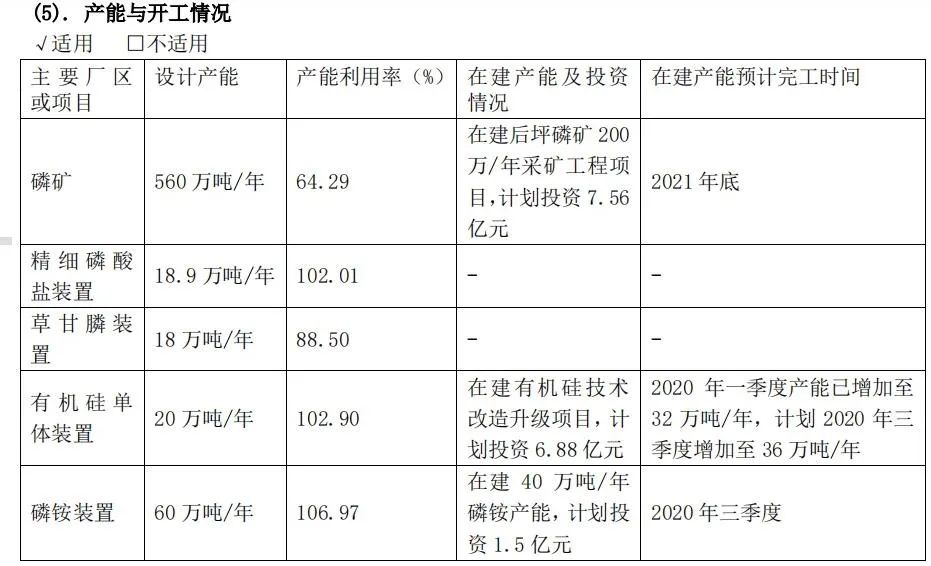

兴发集团地处我国磷矿第一大省湖北,公司的磷矿资源储量及产能均位于行业前列。公司拥有采矿权的磷矿资源储量约4.61亿吨,产能超过500万吨/年,新增的后坪磷矿200万吨/年的采矿工程项目处于在建状态,预计2021年底投产。

02

兴发集团依托丰富的磷矿资源,不断向产业链下游延伸,拓展产品附加值高、技术含量高的磷化工产品。

经过多年发展,公司形成了“资源能源为基础、精细化工为主导、关联产业相配套”的产业格局,并打造了“矿电化一体”“磷硅盐协同”和“矿肥化结合”的产业链优势。

公司的产业链优势主要体现在:可以提供稳定可靠的原材料供给;多元化经营提高抗风险能力;各个产品间协同效应,提高资源利用率;规模优势明显,降低费用率,提高盈利能力等。

比如说,公司拥有水电总装机容量16.87万千瓦,自给率达到50%,可以为化工生产提供稳定、廉价的电力保障。

自身配套的甘氨酸、黄磷产能,可以直接供给草甘膦生产使用,有机硅装置副产盐酸,也是草甘膦生产所必须的;生产草甘膦的副产氯甲烷又可以用于有机硅生产,降低草甘膦环保风险,提升综合经济效益。

公司现有电子级、医药级、食品级、工业级、肥料级产品14个系列195多个品种,是全国精细磷产品门类最全、品种最多的企业之一。

从2019年经营数据来看,公司磷矿石业务收入仅占比2.95%,贸易、草甘膦及副产品、黄磷及精细磷产品收入占比最大,合计占比76%。

但从利润构成来看,草甘膦及副产品、黄磷及精细磷产品、有机硅产品利润占比最大,分别为27.49%、25.85%、16.48%。

03

先来看看利润占比最大的草甘膦业务。

草甘膦是世界上使用最多的除草剂品种,约占据全球除草剂30%的市场份额。

2019年全球草甘膦产能约为110万吨,生产企业总计在10家左右,行业集中度较高,其中美国孟山都(现拜耳)拥有38万吨,剩余接近70%的产能主要集中在中国。

我国的草甘膦产能经历了快速扩张到收缩的过程,2006年以前我国草甘膦产能供应不足,价格一度涨至10万元/吨,超高利润引来了投资热潮,产能增长非常迅速。

2014年我国草甘膦产能达到100万吨左右,产能严重过剩,开工率长期维持在50%左右,随后行业进入低迷期。

特别是近年来环保政策趋严,草甘膦新增产能释放缓慢,一些落后的小产能逐渐退出市场,产能降至70万吨左右。与此同时,行业集中度迅速提升。

目前我国草甘膦产能最大的企业为兴发集团,拥有18万吨,其次为福华集团、新安股份等。

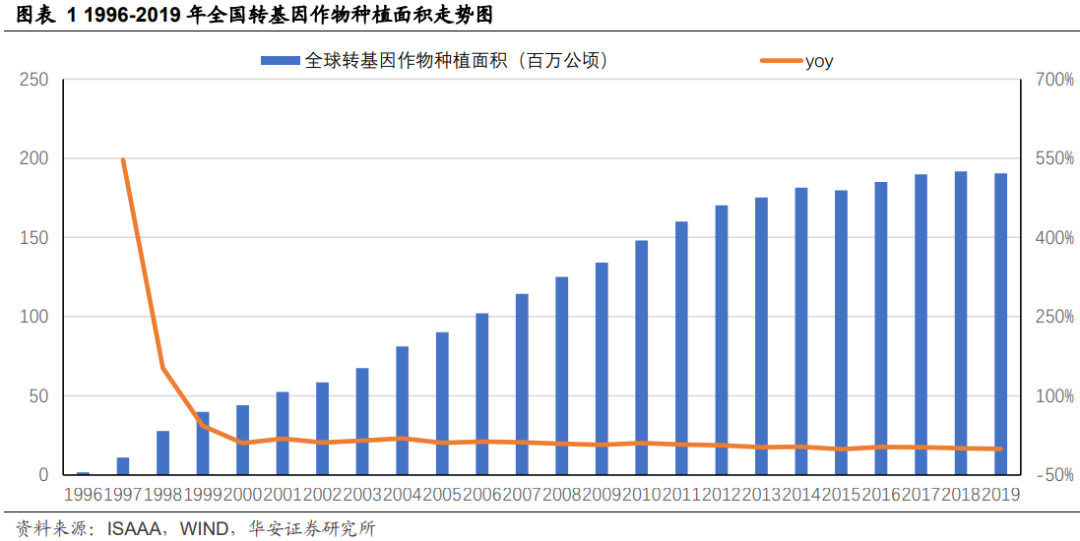

因为草甘膦除草剂主要用于转基因作物,所以转基因作物种植面积增长是草甘膦需求增长的直接驱动因素。

世界上最主要是转基因作物种植大国为美国、巴西、阿根廷,这3个国家转基因种植面积合计占比接近80%。

所以草甘膦的需求市场也主要在海外,2019年我国产销量在55万吨左右,其中85%以上用于出口。兴发集团的国外业务也达到41.16亿元,占收入比例22.82%。

未来随着转基因作物种植面积的增加,草甘膦需求或将保持每年3%~5%的速度增长。

特别是近期大豆、玉米等价格持续走高,这将推动海外转基因作物种植面积的快速增长;与此同时,我国在2019年底放开了转基因农户的种子许可,我国未来对转基因作物的种植面积也有望增加。

04

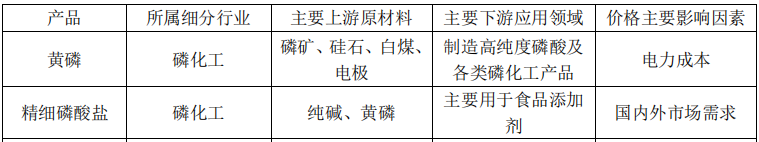

兴发集团第二大利润来源业务是黄磷及精细磷酸盐,成本优势是公司该业务的制胜法宝。

公司是国内黄磷产量最大的企业,现有黄磷产能超过16万吨,但其黄磷产品基本用于自用。

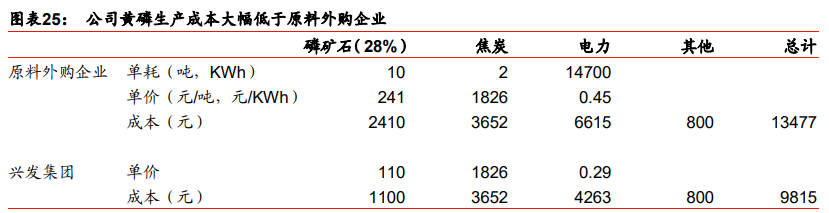

黄磷的用途主要用于制造高纯度磷酸和磷化工产品,主要原料是磷矿、硅石、白煤、电极等,兴发集团能够自主供应磷矿石和电力,拥有非常明显的成本优势。

据预测,兴发集团的黄磷生产成本比磷矿石及电力外购企业要低3,600元/吨左右。

同时,公司也是国内最大的精细磷酸盐生产企业,产品种类超过20个。其中公司的六偏磷酸钠产能全球第一,三聚磷酸钠产能国内第一。

精细磷酸盐主要用于食品添加剂,占比为70%~80%,主要原料为纯碱、黄磷。正因为公司的低成本黄磷产品基本自用,所以公司的精细磷酸盐业务也同样拥有较好的成本优势。

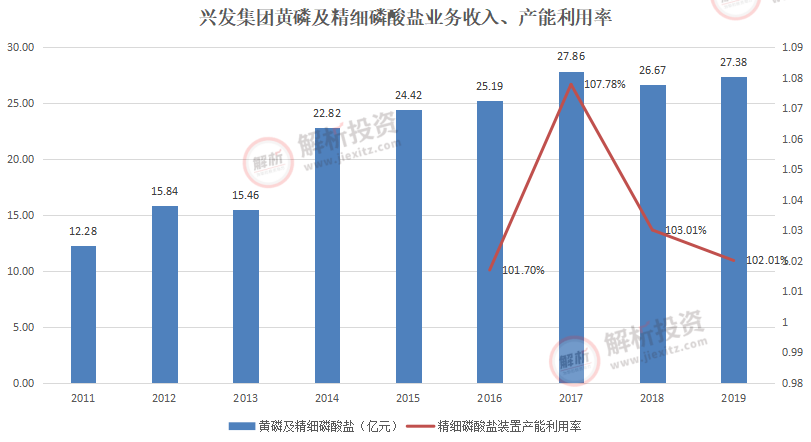

近10年来,公司的黄磷及精细磷酸盐业务收入呈现非常好的增长趋势,未来公司仍有望保持该细分行业的领先地位。

从产能利用率来看,近年来均在100%以上,反应出行业需求持续向好。

05

兴发集团的有机硅业务也颇具看点。

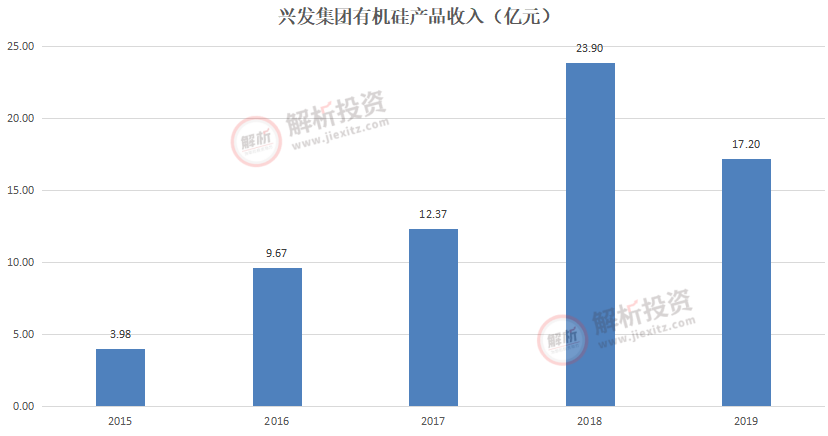

虽然公司在该领域起步比较晚,但发展非常迅速。2015年公司有机硅收入仅有3.98亿元,到了2019年增至17.20亿元,CAGR高达44.18%。

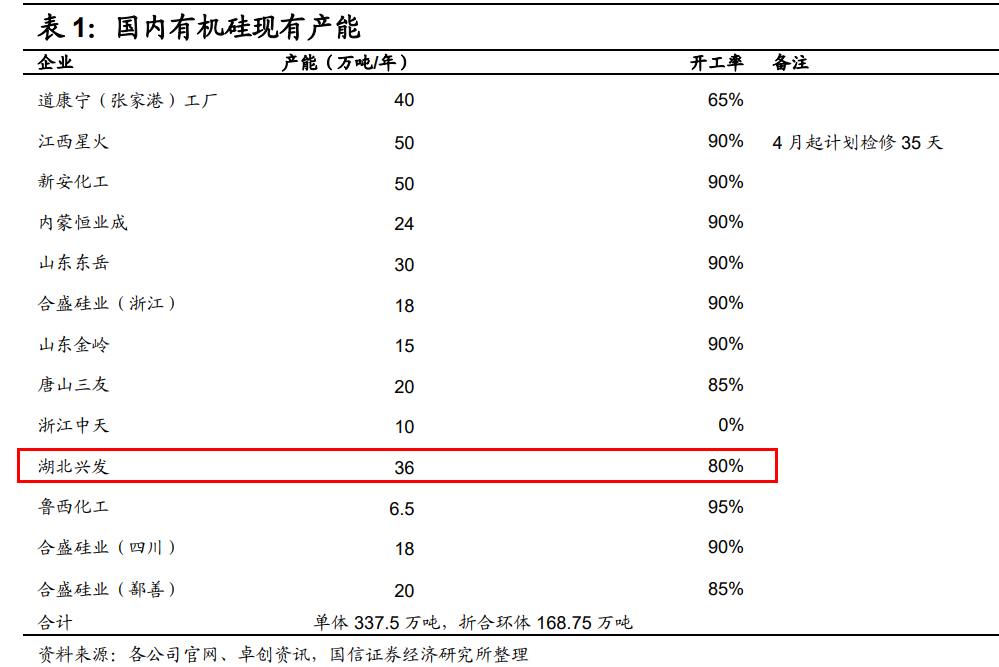

公司拥有有机硅单体产能36万吨,足以跻身国内行业第一梯队。得益于草甘膦装置的有效协同,公司有机硅生产成本控制能力位居行业前列。

有机硅主要应用于建筑、电子、家电、电力、纺织等领域,在金三银四需求旺季带动下,有机硅价格快速飙升,春节后累计涨幅高达30%以上。

在库存维持在低位、蓝星星火装置停车检修、外企开工率偏低等因素影响下,国内有机硅价格仍有进一步上涨可能。

06

总的来看,兴发集团拥有丰富的上游资源、产业有效协同、市场地位领先等优势,使公司产品生产成本大幅降低,拥有较强的市场竞争力。未来随着新增产能的不断释放,未来公司盈利能力将进一步增强。

我们不妨用2019年的经营数据来对比一下,草甘膦方面,兴发集团草甘膦及副产品毛利率为17.57%,江山股份除草剂毛利率为14.79%,新安股份农化产品毛利率为8.83%。

有机硅方面,兴发集团有机硅产品毛利率为22.13%,合盛硅业有机硅毛利率为33.40%,新安股份有机硅制品毛利率为12.76%。

最后看看公司估值,兴发集团业绩预报显示2020年净利润为6.05亿元至6.65亿元,同比增长100%至120%,以中值6.35亿元净利润来计算的话,公司市盈率为24.35倍,低于行业平均的44.71倍。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。